2023 年 1 月 23 日,新瑞鹏宠物医疗集团有限公司向美国证券交易委员会(SEC)提交初步招股说明书(F-1),冲刺“中国宠物医疗第一股”,最高可能会筹集4亿美元资金。在刚递交的招股书中,新瑞鹏提出要致力于建立世界一流的综合宠物服务平台及互惠整合的宠物生态系统。

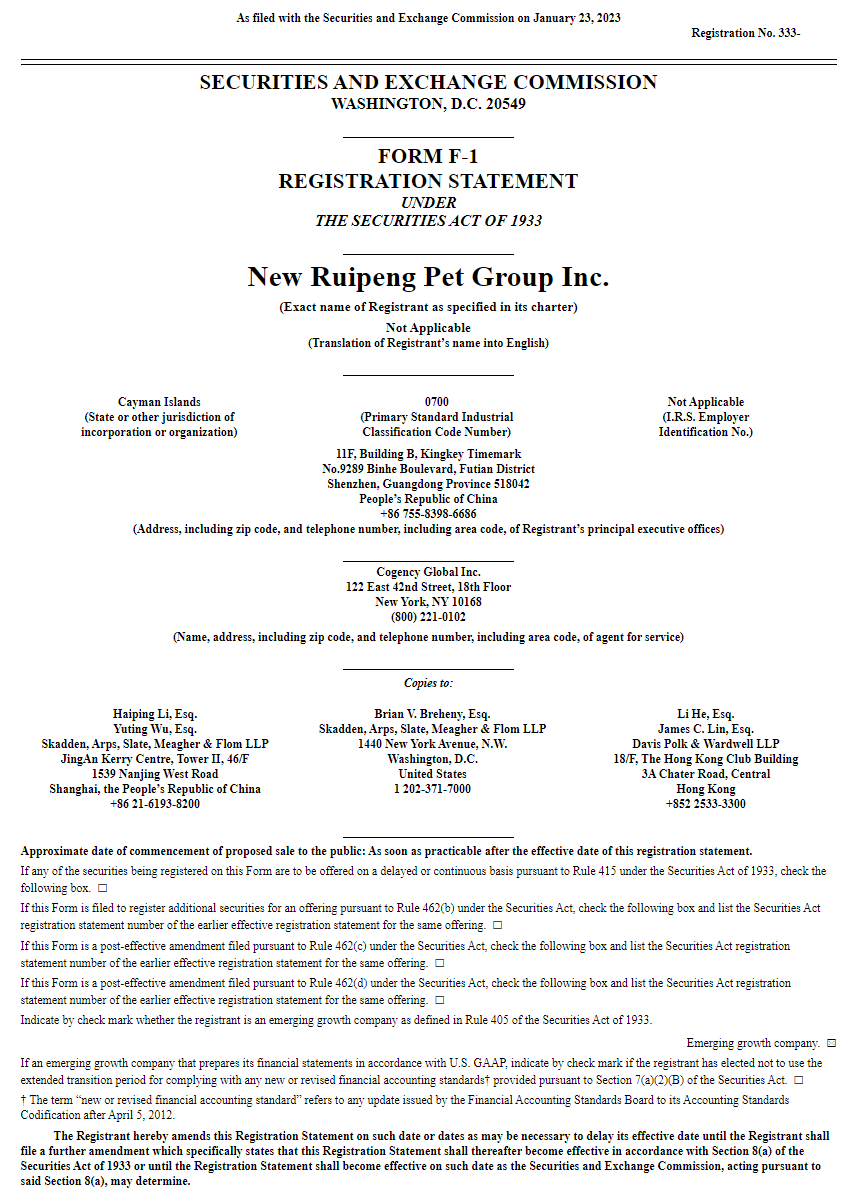

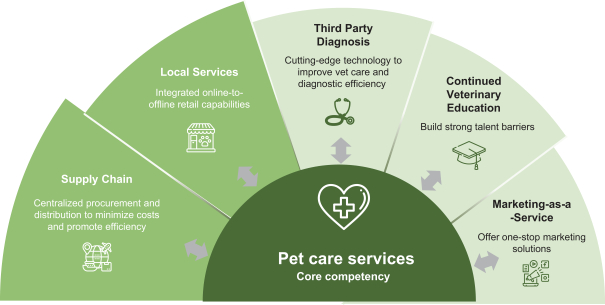

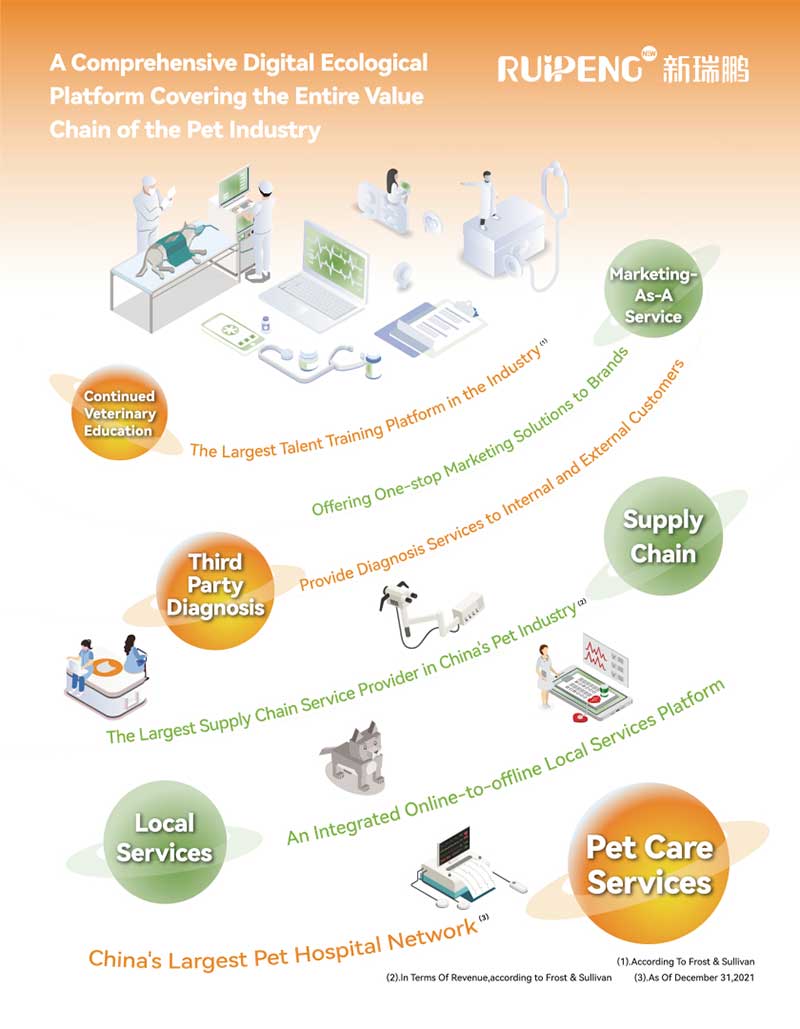

We are the largest pet care platform in China and the second largest globally in terms of number of hospitals and revenue from pet care services in both 2020 and 2021, according to Frost & Sullivan. As of December 31, 2021, we had 23 pet hospital brands and 1,887 pet hospitals, approximately three times the sum of pet hospitals of our competitors that ranked the second through the tenth in China. By September 30, 2022, we had further increased our number of pet hospitals in China to 1,942. As of December 31, 2021, we had operations in 31 provinces and 111 cities, and we had an approximately 30% pet care market share in first-tier cities across China in 2021, according to Frost & Sullivan. As of September 30, 2022, we operated in 114 cities across China. We operate pet care services, supply chain services, and local services as three pillars, and have expanded into other business segments including third-party diagnosis, continued veterinary education and marketing-as-a-service. We have thus become the leading one-stop pet care platform in China in terms of number of pet hospitals, revenue and service scope, according to Frost & Sullivan, providing integrated services to pets and pet parents.

按招股书所示,2020年、2021年,2021年截至9月30日前九月及2022年截至9月30日前九月,新瑞鹏分别实现3008.3百万元、4783.7百万元,3399.7百万元以及4315.1百万元。其中,2021年营收同比增长59.0%,2022年截至9月30日前九月的营收与2021年同期相比增长26.9%。

毛利润表现基本与营收发展趋势同步,2020年、2021年,2021年截至9月30日前九月及2022年截至9月30日前九月,新瑞鹏分别获得142.5百万元、223.2百万元,171.4百万元及218.8百万元。究其原因,有其深层次内涵,主要来自于业务收入和毛利率的共同变化。

引用招股书的数据进行分析,在新瑞鹏的三大业务板块中,收入占比持续提升的供应链服务和本地服务板块,其增长速度不但在疫情期间高于宠物医疗服务板块,前两者的毛利率(截至2022年9月末)也显著的高于后者。新瑞鹏还延伸发展出第三方诊断、兽医继续教育及行业级企业服务等其他业务板块。

同时,招股书援引第三方数据称,中国已成为全球第二大宠物市场,宠物医疗支出将从2015年的200亿元,增加到2026年的1,356亿元。年轻的中国宠物市场其实是过去20年才出现的,仍有巨大的增长空间。

新瑞鹏没有提供任何具体的融资目标,但根据其2022年前11个月的收入总额在52亿元至53亿元之间,可以预测,其最终年收入将在57亿元左右。以此范围为基准,可以预计新瑞鹏的市值在17亿美元至42亿美元之间。因此,如果我们假设它将在上市时出售约10%的股份,那么可能会筹集到1.7亿美元至4.2亿美元的资金。

它的招股说明书显示,四家重量级银行——摩根士丹利、瑞士信贷、瑞银以及中国领先的投资银行中金公司将承销此次IPO。

新瑞鹏计划在纳斯达克上市,股票代码为RPET。

关注在香港和美国上市的中国企业新闻的咏竹坊以《新瑞鹏启动华尔街“宠物项目”》作了最新报道;吴文武在《独角兽新瑞鹏赴美IPO,谁是背后赢家?》一文中认为,新瑞鹏赴美IPO背后的最大赢家是高瓴资本,其次是其创始人彭永鹤,背后的所有投资机构都将是赢家。